Fuente: RUMINEWS

Fecha: 4 de Marzo de 2024

Autor: Álvaro Sánchez Herrero

Hay varios factores, quizá magnificados, que están provocando un descenso en los precios de las materias primas con respecto a la estimación que podríamos plantear en función a los balances de oferta y demanda.

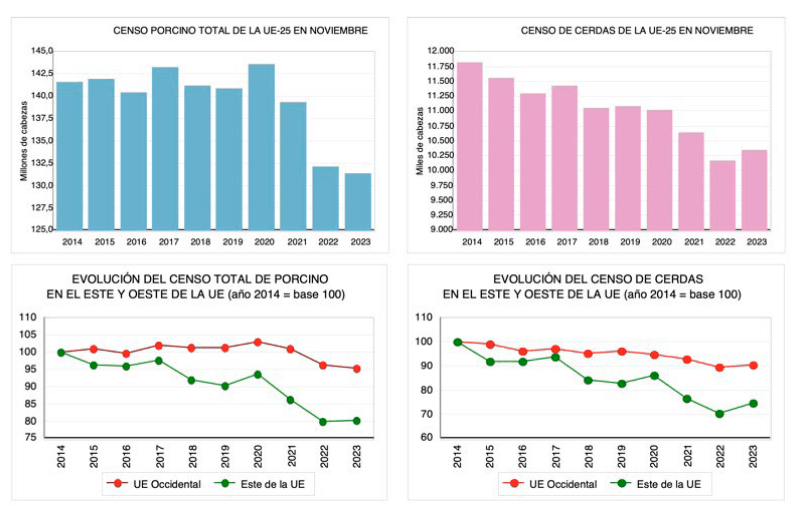

DESCENSO DE LA PRODUCCIÓN DE PIENSOS EN EUROPA

La producción de fabricación en España ha disminuido un 3,5% en el pasado año 2023. Es la primera vez que decrece por encima de la media europea (en el 2%), debido a:

| La producción porcina ha sido la especie más afectada. En septiembre 2023 el porcentaje de cerdos sacrificados descendió un 6,6% y el volumen de carne 4$ por la falta de reposición de lechones por la afectación del virus del Síndrome Reproductivo Respiratorio Porcino (PRRS), sobre todo en Aragón y Cataluña, y por la menor exportación a China. |

Ello ha posibilitado mantener precios de carne, aunque actualmente nos situamos poco competitivos en el mercado internacional vs un EEUU que está retirando animales en producción a velocidad de vértigo. Únicamente vemos un crecimiento en las aves de corral, que han superado el impacto de la influenza aviar del año anterior.

En Vacuno la disminución se acerca al millón de tm debido a los problemas de rentabilidad ganadera y a la escasez de agua que obligó al cierre de numerosas explotaciones.

| Añadir que, en general, la variación del hábito alimentación, por cambios en preferencias de los consumidores, así como la fuerte inflación provocada por los precios altos, han hecho descender el consumo de ciertos alimentos. |

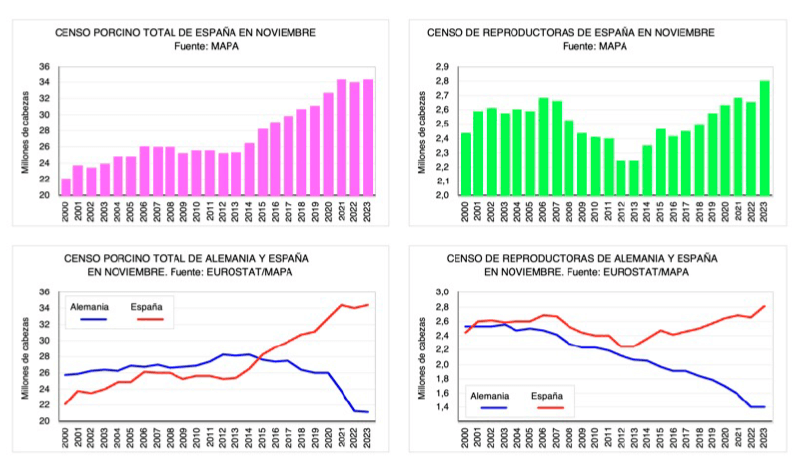

Gráfica 1. Evolución censos porcino en Unión Europea. Mercolleida.

En España comenzamos a ver el inicio de la recuperación de animales en producción. La cabaña total sube un 1%, la de cerdas otro 5% y la de cerdo en cebo baja un -15%, muchos más lechones y cerdos pesados y menos cerdos jóvenes (Mercolleida).

Gráfica 2. Evolución censos porcino en España. Mercolérida.

SEGUIMIENTO INDICADORES

CAMBIO EURO DÓLAR

Los estudios de Rabobank, sitúan el cambio para 2024 entre el 1,02 y 1,12.

En el corto plazo, el euro es la segunda moneda del G10 con peor desempeño después del dólar. Con un futuro no mucho más halagüeño, es probable que la debilidad de la economía alemana afecte a las perspectivas de fortaleza del Euro.

La industria manufacturera alemana continúa tambaleándose por la pérdida de su fuente de energía barata, que está afectando gravemente a la economía germana, pero que acabará trasladándose de forma negativa al resto de la región Euro.

Los bancos centrales marcarán el paso al mercado de divisas, ya se han descontado demasiados recortes de tipos por parte de la FED para el año.

La inflación en EEUU, aunque ha descendido de forma notable, sigue estando por encima del objetivo.

Gráfica 3. Evolución cambio EUR/USD.

IMPORTANTE SUBIDA DE PRECIO DEL PETRÓLEO

Previsiblemente en un escenario en el que los bancos centrales de todo el mundo probablemente recortarán en el medio plazo los tipos de interés, muchos operadores pensarán que la economía tienda a fortalecerse, haciendo que la demanda de petróleo aumente.

Estacionalmente el mercado tenderá a un aumento del consumo de combustible para viajes (Fx Empire).

Gráfica 4. Evolución precio barril Brent de Petróleo.

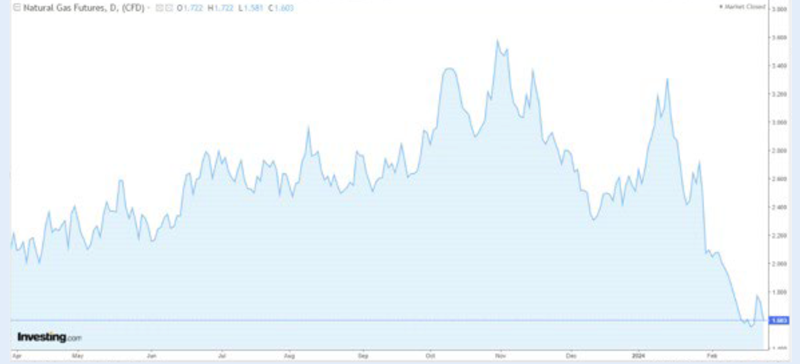

MERCADO ENERGÉTICO, GAS NATURAL

El precio cae por debajo del mínimo de varios años y marca un nuevo mínimo de tres últimos años. Las temperaturas elevadas en Europa durante el resto de mes reducirán aún más dicha demanda en la región, por debajo de la media para esta época del año.

Los operadores están enviando al Gas a la baja debido a que la tibia demanda está pensando más que las crecientes tensiones.

El precio no logra encenderse después de que Irán acusara a Israel de volar uno de sus gasoductos vitales la pasada semana.

Gráfica 5. Evolución precio Gas Natural.

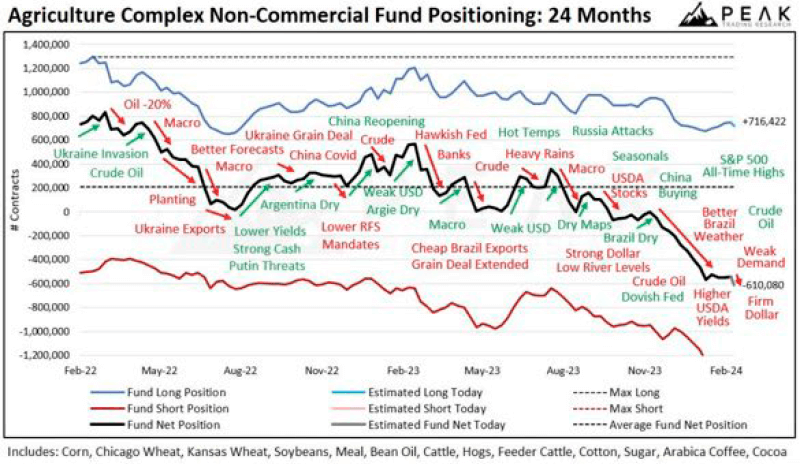

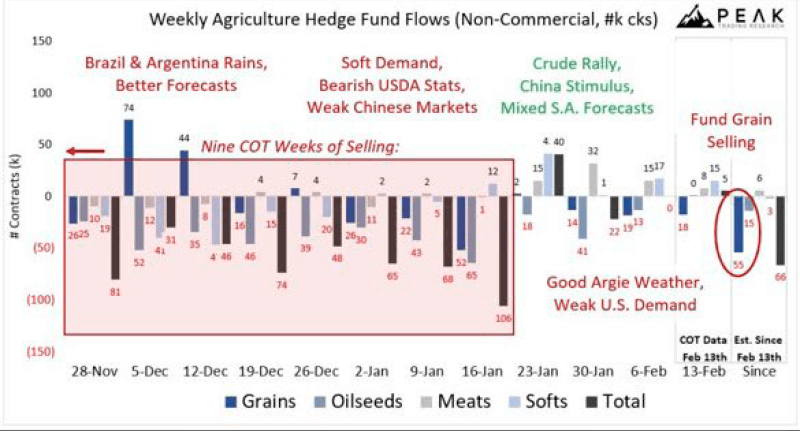

POSICIONES DE LOS FONDOS DE INVERSIÓN

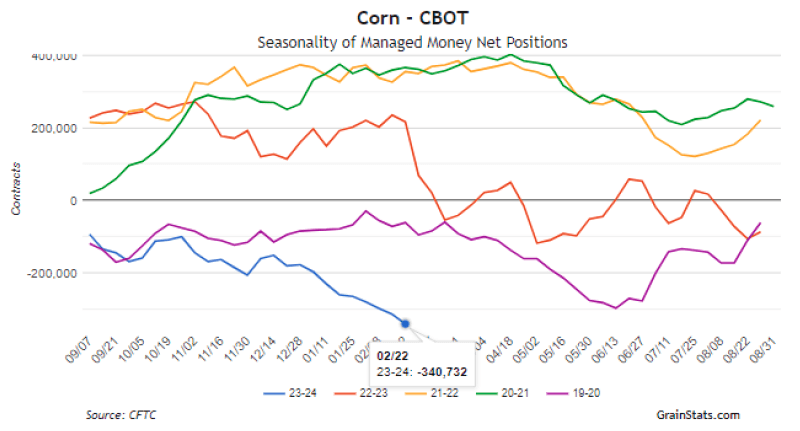

Nuevamente los fondos han continuado ampliando las posiciones cortas hasta mediados de febrero 24. En este momento los cortos para el Complejo Agrícola (Granos, Soja, Carnes y Softs), llegando al volumen récord en los últimos 4 años.

Oferta global: demanda muy ralentizada y economía china débil con un dólar fuerte son las principales palancas para dichas posiciones.

¿Cuántos €/tm equivalentes en cada producto corresponde el volumen vendido por los fondos? Nos repetimos esta pregunta para la interpretación de los valores en mercado de los productos y debe pesar en nuestra toma de decisiones de coberturas.

Posiciones Chicago a fecha 23 feb 2024

MAÍZ, llevan las posiciones cortas hasta los -340 k contratos. Equivalentes en -43 Mtm.

Entre los máximos de 400 k contratos largos de los años 21 y 22 y la posición corta actual superamos las 90 millones de tm equivalentes.

Gráfica 6. Evolución posiciones fondos inversión en CBOT Maíz.

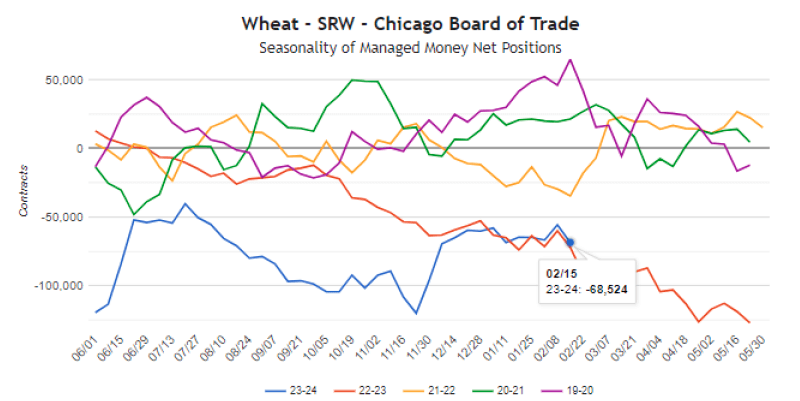

En Trigo reducen su posición hasta los -68,5 k tm contratos cortos, representan -9,3 millones de tm.

Gráfica 7. Evolución posiciones fondos inversión en CBOT trigo Soft Red Winter.

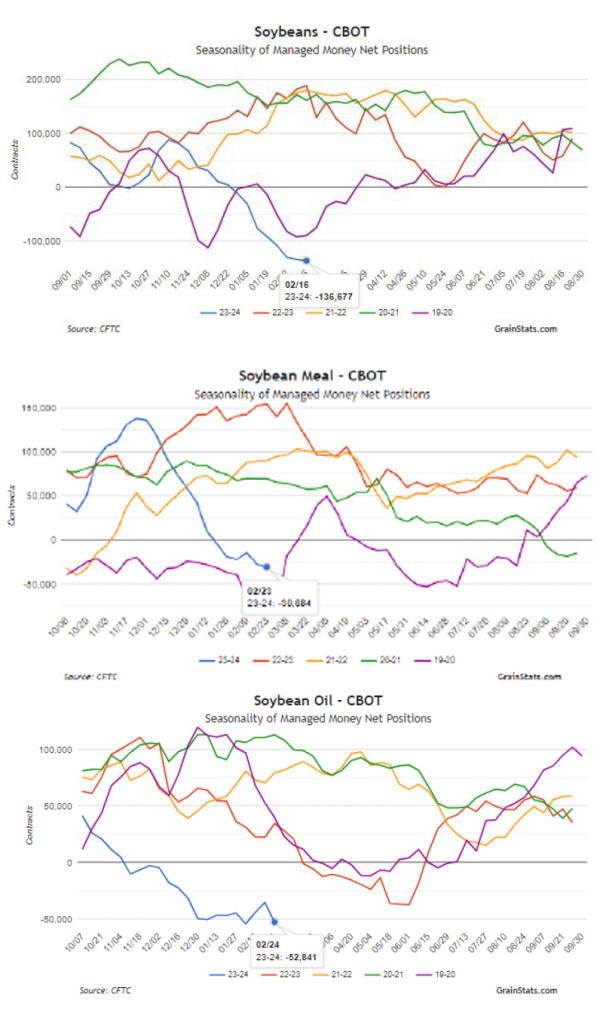

Muy fuerte salida en posiciones de Habas de Soja, llegando a los -137,000 contratos cortos. Aproximadamente -18,6 millones de tm.

Así como en Harina de Soja, donde han dado la vuelta rápidamente a la posición alcanzando los -31k contratos vendidos. Equivalentes a -3 Mtm.

Para el aceite más estables en los cortos construidos un mes atrás. -53 k contratos, aproximadamente 1,4 Mtm vendidos.

Gráficas 8, 9 y 10. Posiciones fondos inversión en CBOT Complejo de Soja.

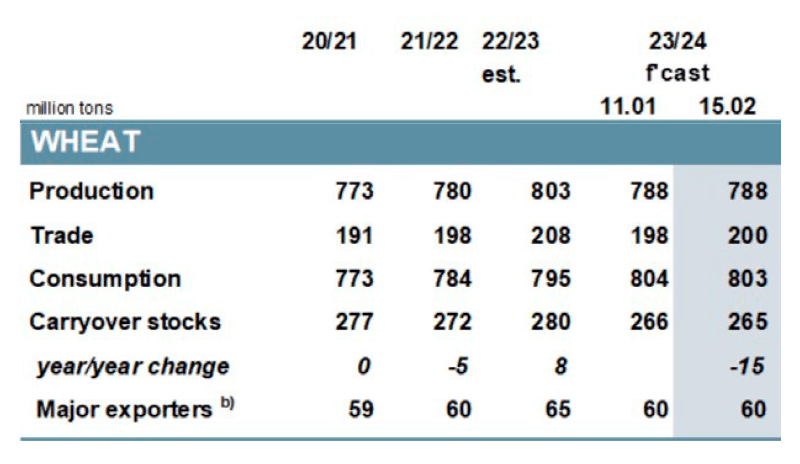

Principales granos mundiales

Trigo

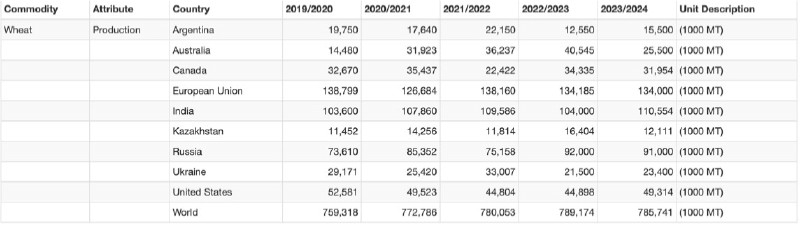

Pocos cambios en estas fechas para las cosechas mundiales. Ha continuado la tendencia bajista en el precio del trigo principalmente por la oferta fluida en los países exportadores.

La demanda continúa tranquila y las decisiones de las posiciones compradoras se sitúan en el corto plazo.

En la última licitación del GASP en Egipto del mes de febrero se han presentado más de 33 ofertas diferentes en el tender, de hasta 5 países de Europa distintos. Ucrania se ha llevado la operación con el precio más bajo.

Tabla 1. Balance de oferta y demanda de trigo mundial IGC.

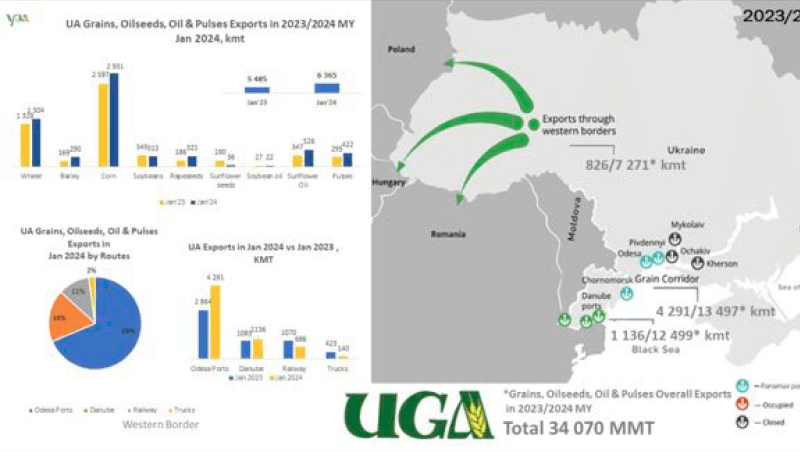

El cereal ucraniano continúa saliendo tanto por vía marítima como por vía terrestre, sin mayores complicaciones.

Mapa 1. Mapa de volúmenes operados desde Ucrania, presente campaña.

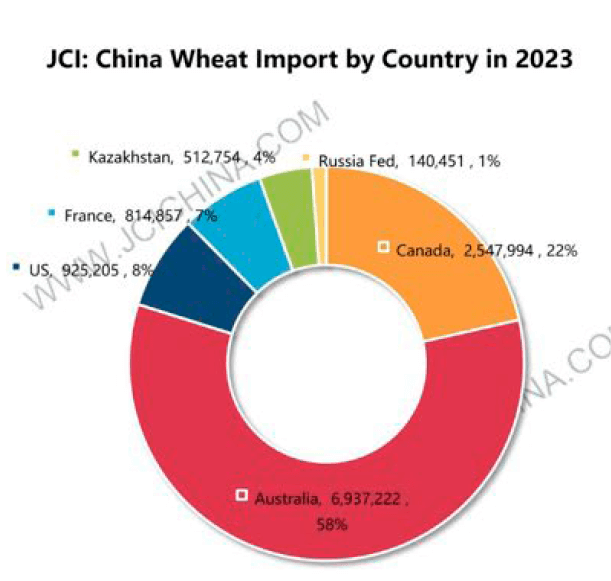

El pasado año, China pudo abastecer su demanda de forma muy importante desde Australia, algo que tendrá que cambiar para la campaña presente, de momento parece no toma decisiones.

Gráfica 11. Reparto de volumen de importaciones chinas de Trigo 2023.

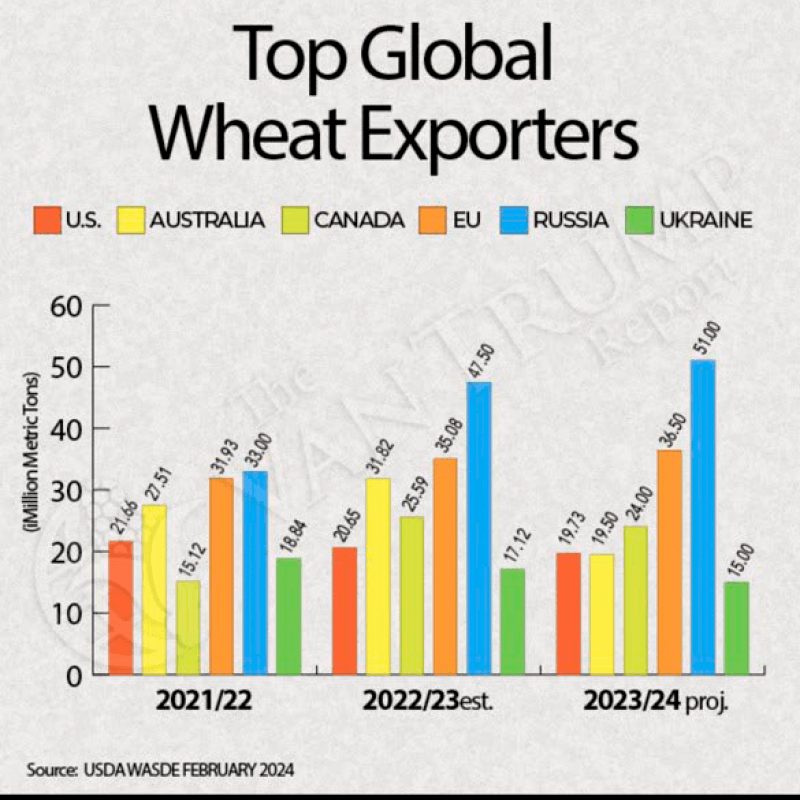

A nivel mundial, los principales exportadores han mejorado la disponibilidad en los últimos dos ejercicios, ahora dependeremos de la evolución del clima en hemisferio norte para el correcto desarrollo de la producción y con ello estabilizar la oferta.

Gráfica 12. Evolución disponibilidad de trigo exportable por países.

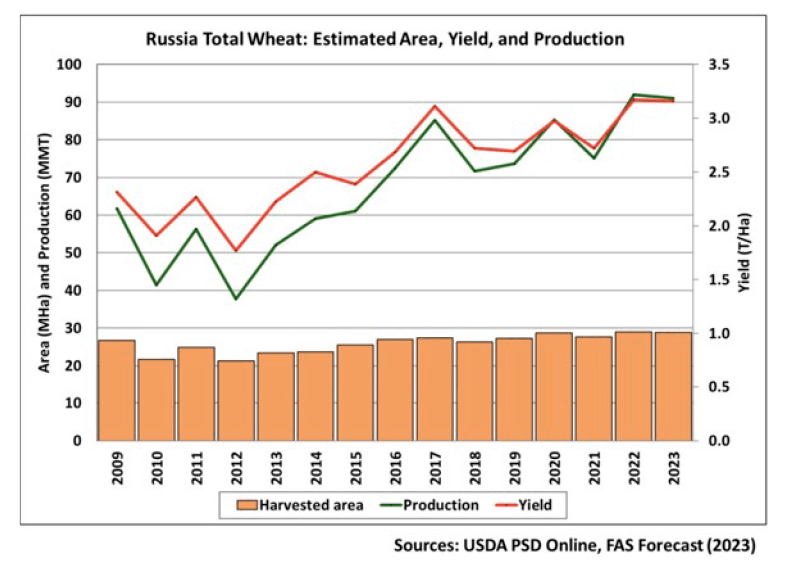

Comenzamos a tener datos de las primeras estimaciones de producción para la campaña 24/25, donde Rusia podría superar, incluso, la producción de los dos últimos años.

Gráfica 13. Evolución de la producción de trigo en Rusia.

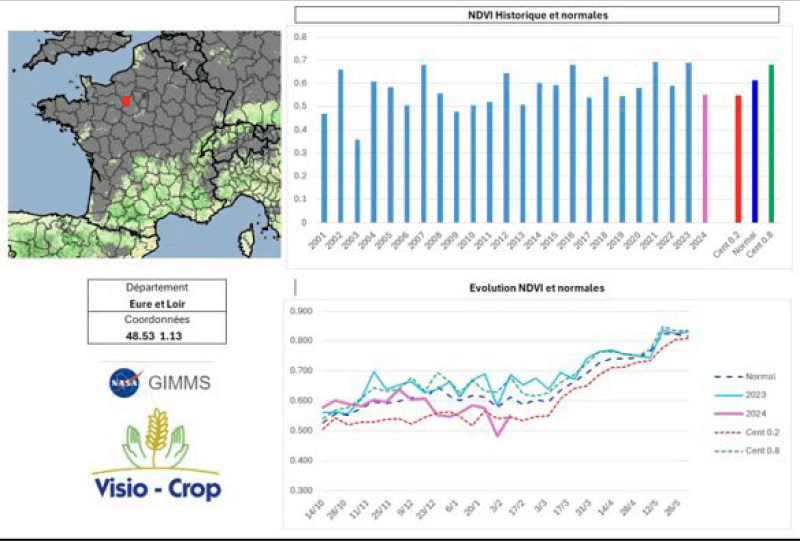

Por el contrario, Francia estima una reducción en superficie sembrada del -5% en otoño y el estado de los cultivos se sitúa por debajo del 70% B/E vs el 98% de la campaña anterior.

EE. UU. reporta también una menor superficie sembrada, pero en producción plantea un ligero incremento vs el año 23/24.

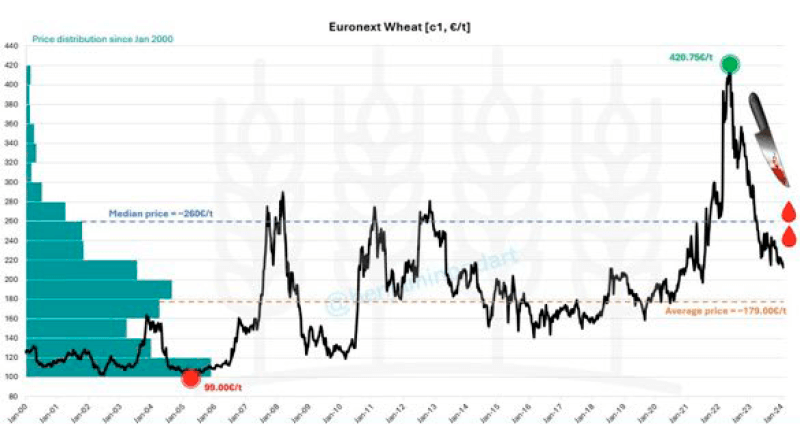

En cuanto a precios nos preguntamos hasta cuándo se puede mantener esta clara tendencia bajista. La actual disponibilidad de trigo en norte de Europa sigue marcando esta tendencia.

Las noticias positivas, en cuanto a las estimaciones de producción en hemisferio norte, evitan rebotes por el momento.

Tabla 2. Estimación de producción en los principales países y evolución mundial.

En cuanto al consumo, no parece haya habido la demanda necesaria para aliviar esa amplia oferta, y eso que hemos tenido un maíz muy poco competitivo hasta enero y con una soja en máximos entre octubre y enero, que en teoría debería haber volcado la demanda de cereales sobre el trigo.

Gráfica 14. Cotización trigo matíf Francia desde 2000 a 2024.

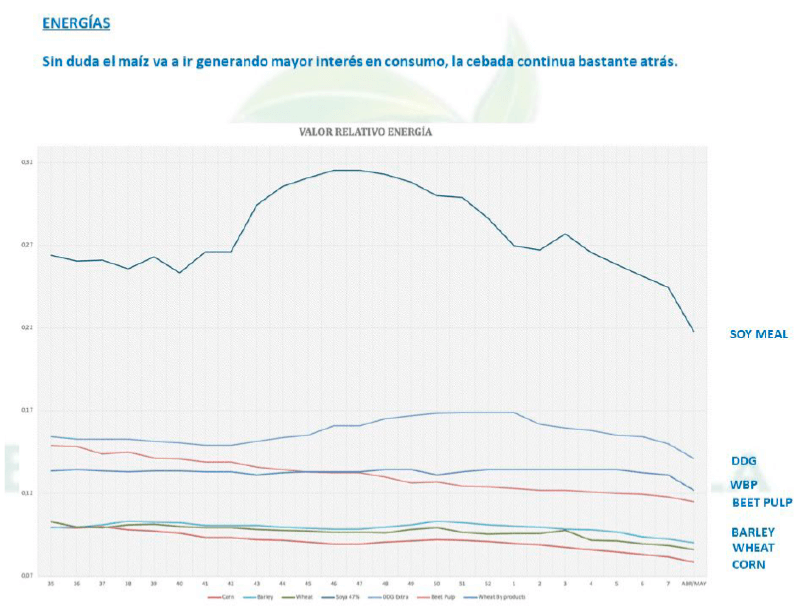

Los nuevos precios de Harina de Soja para los próximos meses con la llegada de cosecha sudamericana priman la incorporación de maíz en fórmulas en detrimento de Cebadas y Trigos. Precios a nivel peninsular en puertos mediterráneos de 208 €/ tm y 210 €/tm para mayo y junio.

Maíz

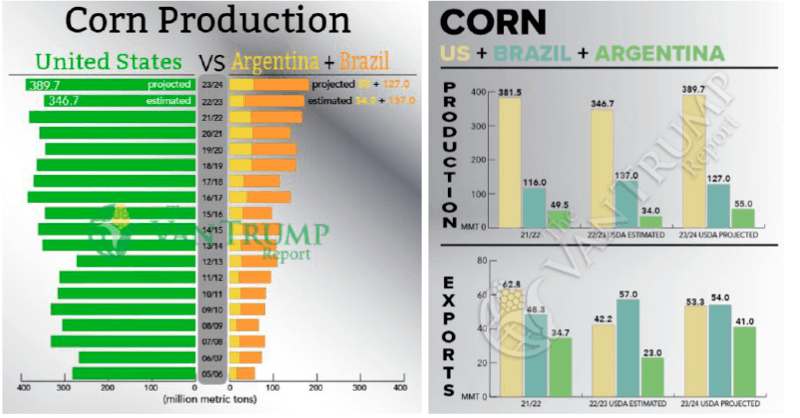

Las producciones mundiales superan claramente al año pasado y la estimación del mes anterior (+4 Mtm). La demanda, sin embargo, tendrá que ir corrigiéndose en balances puesto que el maíz ahora sí compite claramente en alimentación animal. Sin duda subirá la demanda mundial en los próximos meses.

En EE. UU. la producción estimada se aproxima ya a los 390 Mtm, y en Sudamérica se revisan al alza. El clima ha mejorado en Argentina permitiendo mantener la estimación productiva en los 55 Mtm según el USDA, aunque tras conversaciones con productores argentinos estiman que pueda mermar un 10% sobre esta cifra.

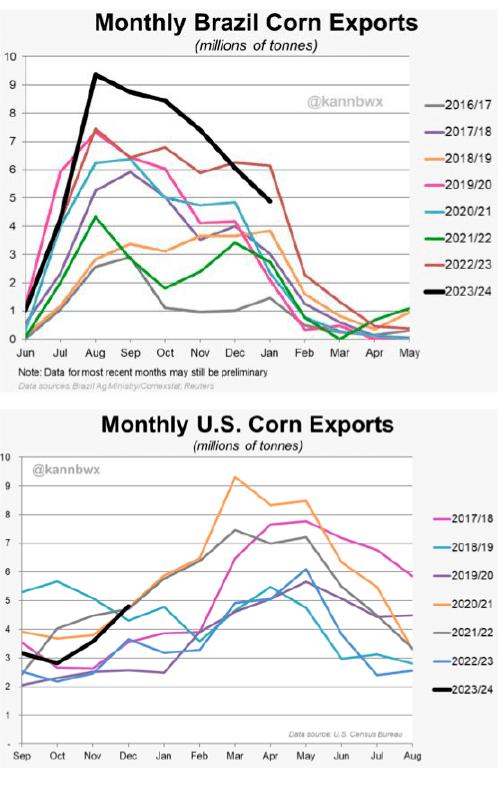

Brasil tendrá menor volumen que el pasado año, pero será su 2ª mejor producción histórica con 127 Mtm. La primera cosecha supera ya el 24% y estamos con avance del 35% en la superficie sembrada de safrinha.

Gráfica 15. Volumen previsto de producción en América para campaña 2024.

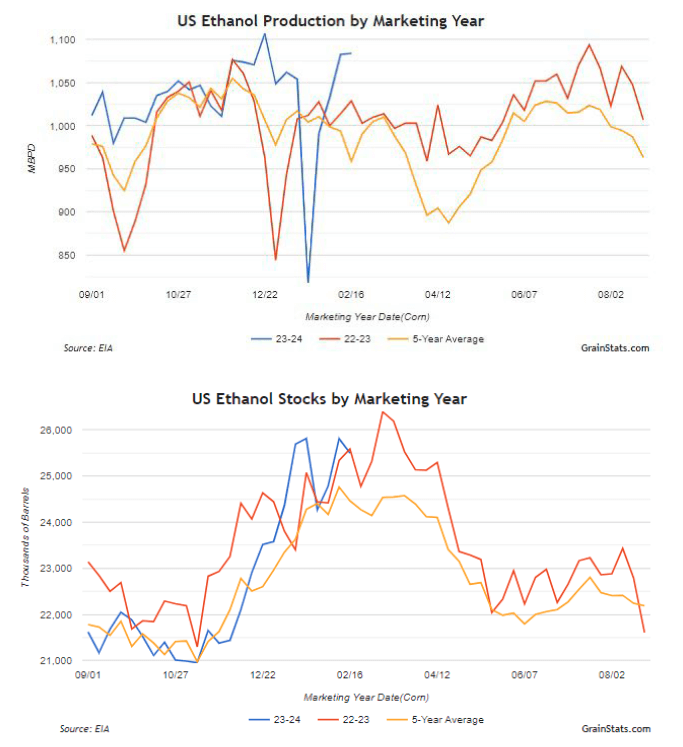

En cuanto a la demanda vemos un incremento importante de la producción de Etanol en USA, recuperando el máximo nivel la pasada semana y elevando, en consecuencia, los stocks de producto final, igualando el récord del año anterior.

Gráficas 16 y 17. Volumen de producción y stock Etanol en USA.

EL MAÍZ DEBERÍA HABER COMPETIDO MÁS INTENSAMENTE EN PRECIOS DESDE EL INICIO COSECHA SUDAMERICANA EN AGOSTO.

Se han ido meses de consumo en feed por baja competitividad en precios sobre todo en Europa. Ello ha mantenido los precios relativos altos hasta el mes de enero, ahora es cuando está mostrando su posición competitiva. Sin duda estos precios harán que la demanda sea mayor.

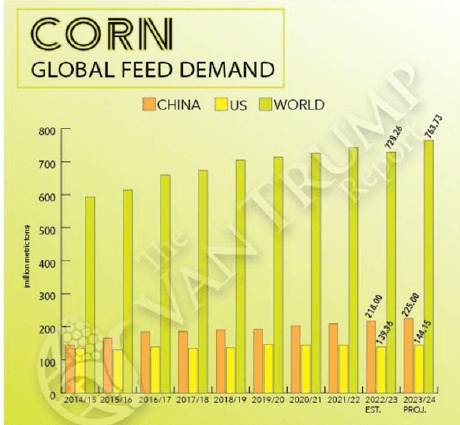

China, a pesar de manejar datos de demanda estancada y escaso crecimiento económico, estará próximamente algo más activo desde el punto de vista de comprador mundial. Brasil será un suministrador muy importante como el pasado año, lo que supondría un riesgo alcista en precios si la safrinha en Brasil fallase.

Gráfica 18. Evolución de la demanda mundial para Piensos.

Como vemos en los gráficos, Brasil ha sido mucho más protagonista que EE. UU. en la oferta mundial. Sin embargo, en España las importaciones de maíz no han sido esta campaña tan importante, en volumen y porcentaje, como en años anteriores.

Habitualmente, con cosechas en rangos normales entre 20 y 26 mtm, importamos:

Por lo que la situación de precios y disponibilidad de trigo en Rusia, Ucrania y Europa ha robado mucho espacio al maíz. Ahora, en el período febrero-agosto, será el maíz el que marcará la pauta de volumen con el precio actual del mismo, que comienza a competir claramente en las fórmulas.

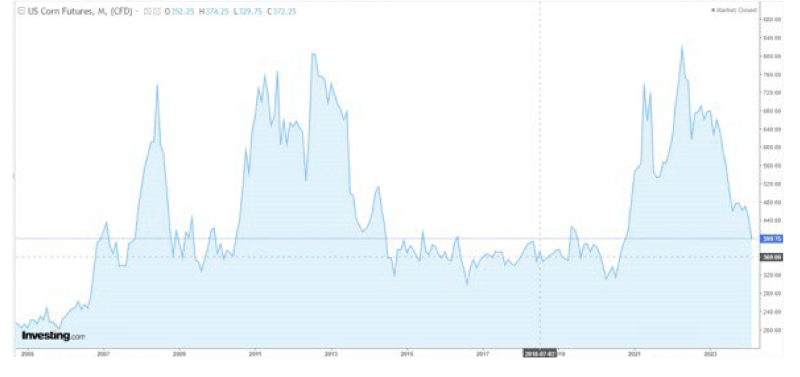

Hemos visto esta semana ya precios muy cercanos a los 190 €/tm en puertos del Mediterráneo, aunque, de momento, para nueva campaña en mercados de futuro se sitúa en carry, lo cual indica que los mercados para enlaces de vieja cosecha pueden estar descontados.

Gráfica 19. Precio de futuro Maiz en Chicago, mensual desde 2006.

¿Realmente el precio puede bajar mucho más? No, en nuestra opinión. Dependiendo de dólar podríamos ver si Brasil evoluciona bien durante los próximos meses, un nivel cercano a los 180 € puertos.

Recordemos que el precio de intervención para el maíz en Europa está en 170 € aproximadamente.

Complejo de soja

BALANCE MUNDIAL

Los stocks iniciales son los más elevados en los últimos 7 años, con casi 104 millones de toneladas. Se espera una producción récord histórico de casi 400 millones de tm lo cual nos llevará a un récord, a su vez, de la molturación mundial.

De hecho, hay un incremento importante vía ampliaciones de plantas actuales, así como de nuevas plantas de extracción en EE. UU., las cuales se focalizarán en producción de aceite para Biodiésel. También se construyen plantas nuevas en Brasil para molturación en origen, y se incrementará nuevamente el volumen de exportación.

Dejan un balance muy cómodo previsto para final 2024 en más de 116 millones de tm.

Todo ello presiona fuertemente a los precios desde los altos de final de noviembre, hemos recorrido ya bajada de más de 150 € y aún falta corrección de otros 50 € hacia el mes de mayo.

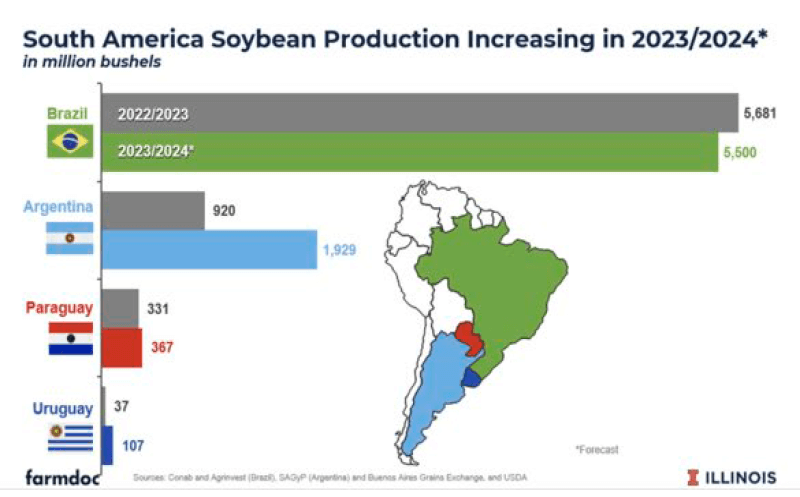

Mapa 2. Evolución de las cosechas sudamericanas de habas de soja.

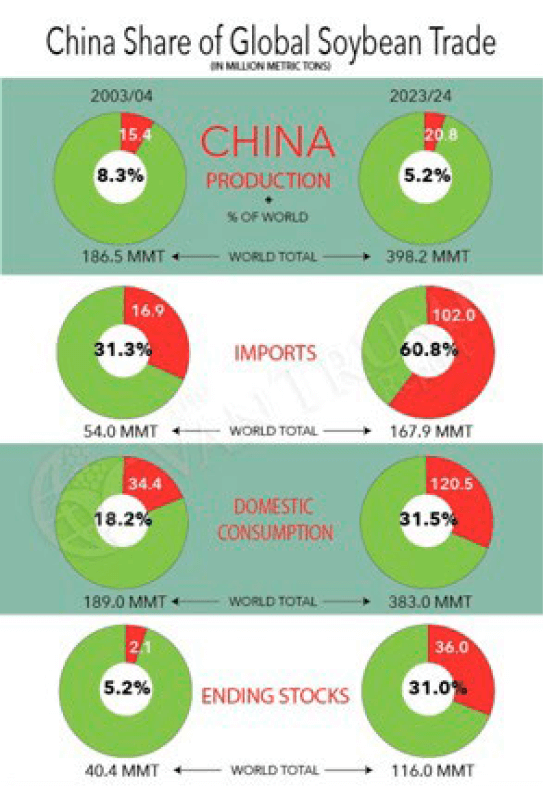

Con respecto a la demanda, la recesión del crecimiento económico en China al parecer limita el ritmo de importación de los últimos años. Continúa siendo la demanda más importante a nivel global. Sin duda se activará tras la fuerte corrección de los precios de habas que estamos viendo.

Gráfica 20. Comparativa balance habas de soja china últimos 20 años.

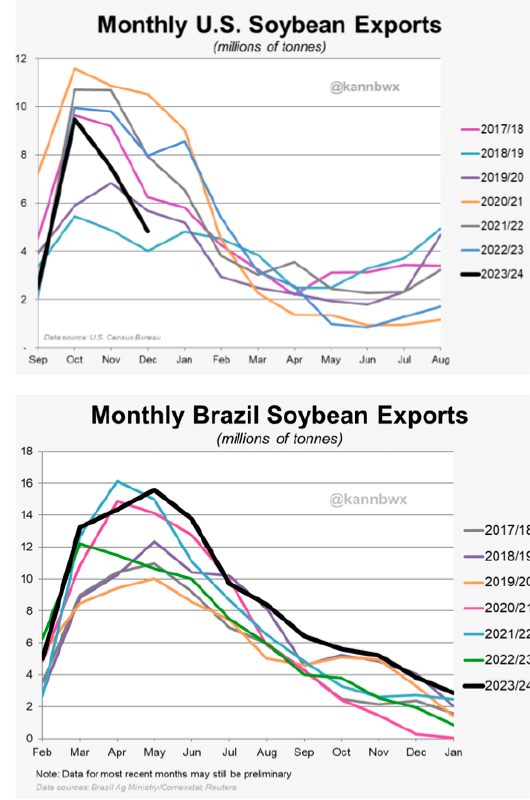

La demanda internacional muy balanceada hacia habas brasileñas y harina argentina con la súper cosecha que Suramérica prevé puede recolectar.

Gráficas 21 y 22. Exportaciones de habas desde USA y Brasil últimas campañas.

Las bases se están corrigiendo muy rápidamente. Los disponibles aún por encima de los 80 €/tm pero se invierten para abril con 60€ y mayo en 25€/tm. Sin embargo, las del verano se revisan al alza desde los 5/6 €/tm que vimos mínimos a los 12 €/tm actuales. Todo ello para alta proteína.

Gráficas 23 y 24. Precio habas y harina de soja mayo 24, muy fuerte corrección por debajo de últimos soportes.

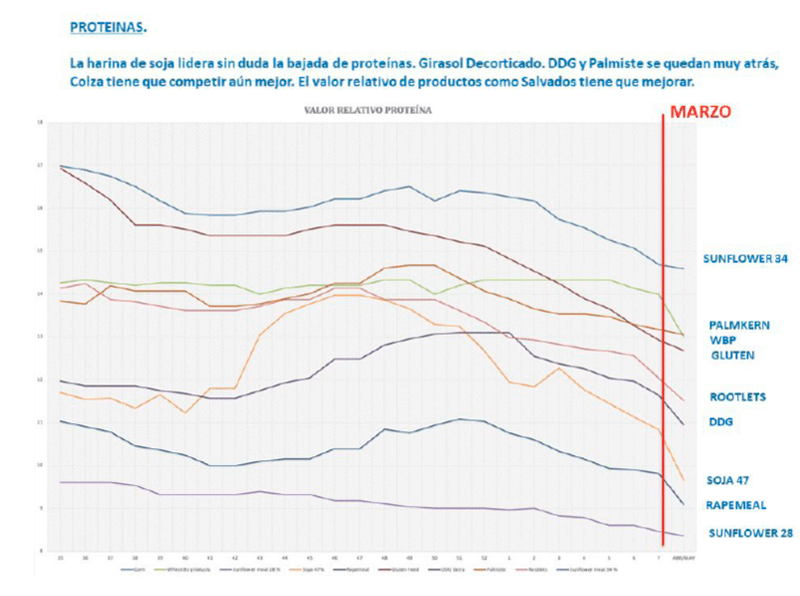

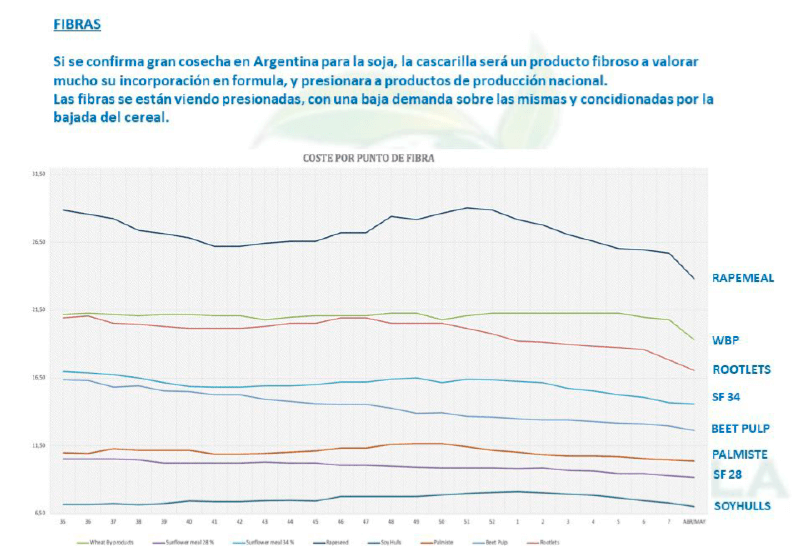

La presión de precios de harina de soja en el mercado tendrá consecuencias en la disponibilidad y evolución de precio de las proteínas alternativas. Esperamos una salida de consumo en la mayoría de ellas, Colza, DDG, Girasol, Guisantes.

La harina de colza se sitúa en 308 € para reemplazo €/tm dependiendo de puerto norte y ofertas a la baja para nueva cosecha por debajo de 295 €/tm.

El destilado de Maíz posiblemente en 300 €/tm para marzo junio.

Harinas de Girasol, mayor oferta y mejores precios por debajo de 240 €/tm en algún origen y compitiendo ahora con la bajada de otras fibras.

Los problemas logísticos derivados del bloqueo en el Canal de Suez, el riesgo en el Mar Rojo y el menor flujo de barcos cruzando Panamá por falta de nivel de agua, están provocando una subida del coste en los aminoácidos sintéticos.

COMPETITIVIDAD DE LAS MATERIAS PRIMAS EN FUNCION A SU VALOR RELATIVO